乐鱼体育手机APP下载,又是虚开!内账被查2名90后财务被抓!

虚开,是一个老生常谈的话题,但屡次说,还是有人会犯!这样做后果真的很严重,不信看看下面这个线亿!

黄某惠和陈某梅受雇于付某博成立的“厦门XX工贸有限公司”做财务,2013年11月至2016年7月间,在明知厦门*森工贸有限公司等23家公司没有实际货物交易的情况下,协助主犯付某博记录“内账”、虚构合同、资金走账、开具增值税专用等事务,税额合计2.57亿元。

乐鱼体育手机APP下载、并处罚金十五万元。就这样,两个刚毕业涉世未深的年轻人因协助虚开,记录“内账”,虚开税额高达2.57亿元,被判7年!leyu官方网站接到判决书后,哭成泪人,追悔莫及。

可见,虚开行为切不可取啊!根据《管理办法》的相关规定:虚开的,由税务机关没收违法所得;虚开金额在1万元以下的,可以并处5万元以下的罚款;虚开金额超过1万元的,并处5万元以上50万元以下的罚款;构成犯罪的,依法追究刑事责任。

虚开增值税专用或者虚开用于骗取出口退税、抵扣税款的其他的,处三年以下有期徒刑或者拘役,并处二万元以上二十万元以下罚金;

虚开的税款数额较大或者有其他严重情节的,处三年以上十年以下有期徒刑,并处五万元以上五十万元以下罚金;

虚开的税款数额巨大或者有其他特别严重情节的,处十年以上有期徒刑或者无期徒刑,并处五万元以上五十万元以下罚金或者没收财产。

而针对个别给国家带来巨大损失、情节特别严重者,会被判处无期徒刑,并没收财产。所以再说一句,一定不要虚开增值税哦!

纳税人购进货物、服务,从节约成本、方便接受服务的角度考虑,会尽量就近采购。如某玻璃生产企业生产玻璃中会消耗天然气,从节约成本角度考虑,该企业一般不会舍近求远去很远的地方采购天然气。如果明明纳税人可以就近采购,却从他地购进,可能会涉及接受虚开。

这是安徽省的一家建筑企业,该企业在安庆承接了一个江堤修筑工程。在对这家企业进行检查时,一张材料显示这样的信息:

货物名称:块石,价税合计99800元,税率17%(税改前案例),购买方为被查单位,没有问题。但销售方一栏却显示这样的信息 :销货单位为镇江某公司,该公司注册地在镇江市某区某写字楼一个写字间。

销售地、采购地相距1500公里,如此远的距离,对于销售和采购块石来说,极不合常理。这种低价值的货物,安庆附近同样会有生产,舍近求远采购,只能指向该单位接受了虚开。随后的调查,证实了检查人员的判断,该单位因接受虚开,被定性为偷税,取得的进项税额不得抵扣、虚增的成本调增应纳税所得额,该行为导致少缴的增值税、企业所得税被追缴,同时被处以少缴税款一倍的罚款。

任何一个纳税人都会有其相对稳定的经营范围及经营能力,如一家电器销售公司,一般情况下不会提供房屋中介服务。再比如,一个注册资本金五万元、员工人数五人的企业,不太可能承接造价一亿元的工程、开出一亿元面额的,这与其经营能力不相符的。

检查人员在检查B公司“管理费用”账簿、凭证时,发现一张增值税普通,开票单位为“胜*电子经营部”,货物或应税劳务、服务名称为“咨询费”,金额为29999元,无任何相关合同、协议。

询问该单位财务人员,财务人员回答是:管理咨询费。检查人员查询“胜*电子经营部”相关注册信息,发现该经营部为小规模纳税人,经营范围为电子产品销售。显然,这样的单位是不可能提供咨询服务的,该所记载的业务并不存在,为虚开。最终,该单位违法行为被处罚,同时,虚列费用导致少缴的企业所得税被追缴、并被处以少缴税款0.5倍罚款。

虚开者为了省事、方便计算开票点数,会相对更多的乐于选择开具整数金额的。所以,整数金额的,往往可能会存在虚开的问题。

对大华公司进行检查时,检查人员在该单位管理费用科目中,发现列支有不少的会议费,查看其中较大金额的一个记账凭证,后面是一张名称为会议费的增值税普通,价税合计金额200000元,附了会议通知、会议日程、会议(查验为真)等证明资料。

虽然形式没看出什么问题,但检查人员依旧认为,整数金额存疑。通过延伸调查开票单位,确认该业务内容并非会议费,而是餐费储值卡,且该储值卡并未发生支出。最终该单位因虚增费用少缴企业所得税被补税、罚款、加收滞纳金。

上述检查的经验,对纳税人同样意义重大。在日常取得过程中,如果查验为真,财务人员也要注意从上述三个方面对信息进行分析,以判断取得的是否存在问题,避免因取得有问题而遭受经济损失、承担税务风险乐鱼体育手机APP下载。

1、供应商大多是个体者且经营期限并不长,在这些企业中,有的未按规定进行年检,有的经营期限已过,有的则被工商部门吊销。

2、经营范围广、品种齐全,如建筑材料、五金交电、化工原料、纺织塑料、汽车配件、电子产品、照像器材、农副产品等不一而足。

(二)到当地税务机关核实其税务登记情况,并请税务专业人士对增值税的真伪进行鉴别。一旦认定是虚开增值税的行为,则应对有关责任人进行彻底追查。

总之,在购销经济活动中,票、货、款必须一致,否则取得的增值税一旦抵扣,无论是真票假开还是假票真开,都属违法行为,将受到处罚。

如果取得的存在上述疑点或问题,应暂缓付款和申报抵扣进项税额,及时向税务机关求助查证。尤其是对大额购进货物,或者是长期供货人突变开票方名称、开户行及账号信息的,更应重点核查。

(四)直接到税务机关查询。以上方法不能有效确定虚假的情况下,可以持原件直接到管辖本企业的税务部门求助,确认真伪。

2、查账必查票、查税必查票、查案必查票,企业经营中财务人员的底线:就是切记不要虚开虚抵,我们始终牢记三句话“开好票”、“做好账”、“报好税”!

3、营改增后“过票”的春天落幕了,税控系统的升级,严格实行编码开票,一品一码、进销比对,对所有人发出一个警告!

4、开具增值税普通必须填写购买方纳税人识别号,便于大数据的信息采集,数据处理的效率大大提高,立刻监控到每一张的去向,虚开必须收手了,伸手必被捉!

5、虚开增值税专用税款数额1万元或使国家税款被骗取5000元的,基准刑为有期徒刑六个月;虚开的税款数额每增加3000元或实际被骗取的税款数额每增加1500元,刑期增加一个月。

记住:只要涉嫌虚开,量刑点为1万元,很多情况下,老板进去了,会计也跟着进去;老板出来了,会计可能还在监狱里面,切记不要拿自己的生命来!

6、从2016年1月1日起,会计档案的保存期限延长到了30年,基本上涵盖了会计人员执业的大半生,也大大超过了民事案件的诉讼时效最长为20年,不要企图你离职了,责任就会消失,记住:平平安安做个会计人,让企业放心、也让家人放心!

7、企业正全面进入“税收强制规范”的时代,切记不要到处找票入账了,真实列支公司的支出与收入,真实地取得进项,并同样真实地开具销项,才能保证企业长久安全的经营下去,最终成为真正的百年老店!

关键总结:提高税法专业技能、加强企业内部管理、业务财务有效融合、合理安排业务模式、重塑公司组织架构、注意防范税务风险。

要求:小写金额与人民币符号不得有空格,不得连笔,正确写法¥100.00;错误写法:¥100;

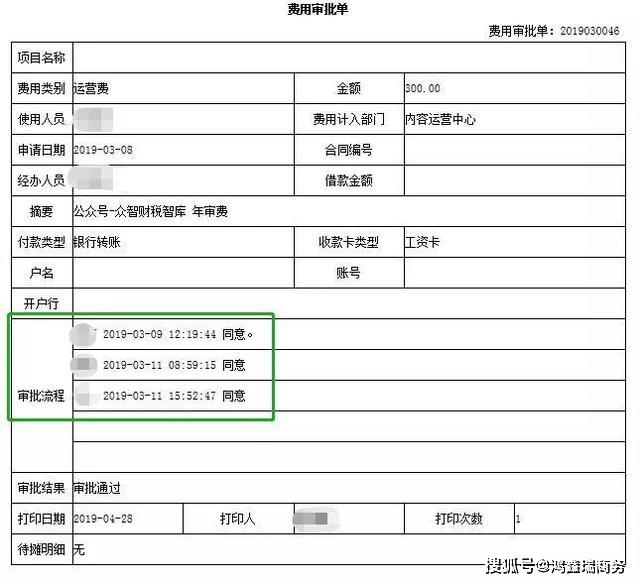

要求:费用报销单或差费报销单上报销人、财务负责人、部门负责人均要签字,分公司当地没有财务的,兼职财务人员在财务负责人处签字,部门负责人为分公司经理。

要求:票据先分类,再按时间排序,依次粘贴到粘贴单上;小张的票据需要均匀的粘贴,不能厚薄不均,确保单据平整;